家族との大切なマイホームを、手放したくない、借金は減らしたいけど、返せる分はちゃんと返したい、産はしたくない。でも、このままじゃ生活が持たない…

そんなあなたに、個人再生という選択肢があります。

- 1. 家族と家を守りたい。だけど、返済がもう限界…

- 2. 個人再生とは?

- 2.1. 借金を減らして、家に住み続けられる

- 2.2. 個人再生でどれくらい借金が減るの?

- 2.2.1. ①借金の総額をベースにした最低返済額

- 2.2.2. ②財産をベースにした最低返済額

- 2.2.3. 具体例

- 2.3. 破産とどう違うの?

- 2.4. 個人再生は、どんな流れで進むの?

- 3. どんな人が個人再生に向いてるの?

- 3.1. 個人再生が向いているのは、こんな人?

- 3.1.1. ①会社員、公務員など定期的な収入のある人

- 3.1.2. ②借金の総額が5000万円未満の人

- 3.1.3. ③自宅を手放したくない人

- 3.1.4. ④借金の原因がギャンブルなどの浪費の人

- 4. 個人再生に関するよくる質問・誤解

- 5. 弁護士に依頼するメリット

- 5.1. ①個人再生の申立てがスムーズに

- 5.2. ②再生計画案の策定がスムーズに

- 5.3. ③債権者・裁判所との対応をまかせられる

- 5.3.1. ④住宅ローン債権者との対応をまかせられる

- 6. まずは、ご相談ください

家族と家を守りたい。だけど、返済がもう限界…

前の会社を辞めたあと、なんとか再就職はできました。だけど、給料が下がって、住宅ローンと他の支払いで、もうカツカツです。

このままだと、自宅を手放さないといけなくて…

そうだったんですね。ちなみに、ご家族は?

妻と子どもが二人。上の子、来年中学生なのに…。こんなときに転校なんて、かわいそうで…

お気持ちわかります。家も家族も守りたいと思うのは当然ですよね。個人再生という制度を使えば、借金の返済を減らして、今の家に住み続けることができます。

えっ、破産とは違うの?借金を減らすって、そんなうまい話があるの?

破産とは違ういます。破産だと、家を手放すことになります。しかし、個人再生なら住宅ローンを支払い続けることができれば、家を残せる可能性があります。

個人再生とは?

家は手放したくない、そんなあなたのための制度です。

返済が苦しい。でも、家族との暮らしは守りたい。そんな葛藤を抱えるあなたのための制度が、個人再生です。

個人再生は、裁判所を通して行なう債務整理の手続きです。イメージとしては、任意整理と破産の中間の手続です。借金が0にならないが、大きく減らすことができる債務整理の手続きです。

減った借金を原則3年(最大5年)間の分割で支払っていくのが、個人再生です。

借金を減らして、家に住み続けられる

個人再生の最大の特徴は、住宅ローン以外の借金を大幅に減らせて、家はそのまま残せることです。一見、都合がよすぎるように思えるかもしれません。しかし、個人再生では、「住宅資金特別条項」を用いることで、それが可能です。

個人再生で、住宅資金特別条項を使えるのは、以下の要件を満たす場合です。

個人再生でどれくらい借金が減るの?

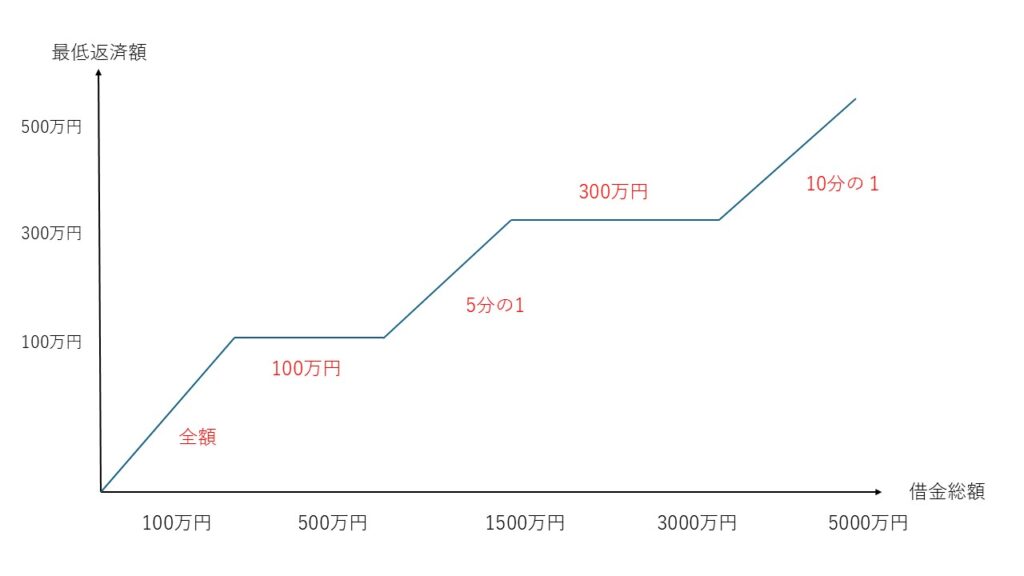

住宅ローン以外の債務を減らせると言っても、どれくらい減らせるか?気になりますよね。個人再生で、どれくらい借金を減らせるか?つまり、借金をいくら返済するのか?その最低額は、法律で決まっています。

個人再生では、①借金の総額をベースにした最低返済額と②債務者の財産をベースにした最低返済額のどちらか多い金額を返済します。

①借金の総額をベースにした最低返済額

債務者の借金の総額を元にした最低返済額は、以下の表のとおりです。なお、借金の総額には住宅ローンを含みません。

たとえば、借金の総額が500万円未満の場合は100万円に減額されます。500万円以上1500万円未満の場合は5分の1に減額されます。

②財産をベースにした最低返済額

個人再生の最低返済額は、破産をした場合の配当額を上回る必要があります。そのため、債務者の財産を金銭に評価して、財産の評価額以上を返済する必要があります。

退職金や保険の解約返戻金が高額な場合は、①の借金の総額ベースではなく、②の財産をベースにした最低返済額になることがあります。

また、個人再生の申立前に、ギャンブル等で多額の浪費をした場合は、ギャンブルに使った金額を財産としてカウントすることで、②財産をベースにした最低返済額になることがあります。

具体例

具体例①

借金の総額が500万円で、他に財産がない場合

この場合、最低返済額は100万円です。

具体例②

借金の総額が500万円で、退職金が1000万円ある場合

大阪地裁では退職金は8分の1で評価するので、退職金は125万円です。

借金の総額をベースにした最低返済額100万円より125万円の方が多いので、最低返済額は125万円です。

破産とどう違うの?

個人再生と破産は、どちらも裁判所を通して行う債務整理です。個人再生と破産を比較すると、以下のような違いがあります。

| 破産 | 個人再生 | |

| 免責される債務 | 原則、全て | 債務の一部 |

| 自宅不動産の保有 | 不可 | 可 |

| 資格制限 | あり | なし |

| 事業の継続 | 原則、不可 | 可 |

| 借金の原因がギャンブル等 | 影響あり | 影響少ない |

個人再生は、どんな流れで進むの?

個人再生の申立てから認可決定までの個人再生の手続の流れは、以下のとおりです。

申立て

裁判所に個人再生手続開始の申立てをします。

個人再生手続開始決定

個人再生手続開始決定の要件を満たし、提出書類に不備がなければ、開始決定が出ます

債権届出期間の終了

債権者からの債権届出の期間が終わります。

異議申述期間の終了

債権者の債権届出に対して、債務者が異議を述べることができる期間が終わります。

再生計画案の作成・提出

債務者が再生計画案を作成し、裁判所に提出します。提出期限を徒過してしまった場合は、個人再生手続は、強制的に終了します。

付議決定・債権者の意見聴取期間の終了

小規模個人再生の場合は、再生計画案に不備がなければ、書面決議に付する旨の決定が出ます。債権者は、再生計画案に反対の場合のみ、裁判所に不同意の意見を述べます。

認可決定

再生計画案に対して、反対する債権者が頭数の半数、かつ、債権額の半数を超えない場合は、認可決定が出されます。

債務の返済

認可決定の確定後、再生計画に従って、債務を返済していきます。

どんな人が個人再生に向いてるの?

私みたいな状況って、もう詰んでるのかなぁ。返済はカツカツ。でも、家族には家を残したくて…

ウサラさんのように、家族との暮らしを守りながら、借金をなんとかしたい方には、個人再生が向いています。

個人再生が向いているのは、こんな人?

①会社員、公務員など定期的な収入のある人

個人再生は、3年間(最大5年間)の分割で借金を返す手続きです。安定した収入がある人が対象です。

自営業者でも収入が安定してれば、個人再生を利用できます。

②借金の総額が5000万円未満の人

個人再生が利用できるのは、借金の総額が5000万円未満の場合です。なお、住宅ローンは5000万円の要件には含みません。

③自宅を手放したくない人

個人再生の最大のメリットは、住宅ローンの残っている自宅を残せることです。

自宅以外でも、個人再生は財産を処分する必要のない手続きです。残したい財産がある人は、個人再生が選択肢の1つです。

④借金の原因がギャンブルなどの浪費の人

借金の原因がギャンブルなどの浪費で、破産で免責が認められないほど悪質な場合は、個人再生が選択肢の一つです。

ウサラさんのように、家族との生活を守りながら、立て直したいという思いを持つ方には、個人再生が最適な手段です。

個人再生に関するよくる質問・誤解

-

借金が大きすぎる…

ウサラ 借金が多すぎて、個人再生は無理ですよね?

-

にゃソラ 住宅ローンを除いた借金の総額が5000万円未満なら、個人再生を利用できます。

個人再生は、住宅ローンを除く借金の総額が5000万円までなら利用できます。借金の総額が3000万円を超えると10分の1まで減額されます。借金の総額が多い方がメリットのある手続きと言えます。

もっとも、減額後の借金を返済できるだけの収入があることが大前提です。

-

借金の原因がギャンブル等の浪費

ウサラ 借金の原因がギャンブルの場合、個人再生は認められない?

-

にゃソラ 借金の原因がギャンブルなどの浪費の場合でも個人再生を利用できます。

借金の原因がギャンブル等の浪費の場合、破産の場合は免責不許可事由に該当し、免責が認められないことがあります。

個人再生の場合、借金の原因がギャンブルだからといって、借金の減額を認めないということはありません。ただし、ギャンブルに使った金額を財産としてカウントされ、最低返済額が多くなることはあります。

-

個人再生は正社員しか使えない?

ウサラ 個人再生って正社員しか使えないの?

-

にゃソラ 今後も安定した収入が見込まれれば、正社員でなくても、個人再生を利用できます。

個人再生は、減額された借金を3年間(最大5年間)の分割で支払っていく債務整理の手続きです。正社員でなくても、3年間(最大5年間)安定した収入が見込める場合は、個人再生を利用できます。

弁護士に依頼するメリット

正直、お金もないし、できれば自分で手続きしたい気持ちもあるんです。でも…

気持ちはわかります。ただ、個人再生の手続きは、思っているよりも複雑です。

それに、弁護士に依頼しないと、個人再生委員が選任されるので、その分の費用がかかりますよ。

①個人再生の申立てがスムーズに

個人再生の申立てに当たっては、様々な書類・資料を裁判所に提出する必要があります。一人では書き方がわからない書類も弁護士が聞き取りしながら、作成します。

②再生計画案の策定がスムーズに

どれくらい減額されるか、どんな分割払いにすればよいか等、再生計画案の作成には専門的な知識が必要です。弁護士が債務者に最適な再生計画案を策定します。

③債権者・裁判所との対応をまかせられる

弁護士に依頼すれば、以後、債権者や裁判所との対応を任せられます。

④住宅ローン債権者との対応をまかせられる

住宅資金特別条項を使って、住宅ローンの返済条件を変更する場合、住宅ローン債権者と調整が必要になります。住宅ローン債権者との対応を弁護士に任せられます。

まずは、ご相談ください

借金の返済に追われる日々。「どうにもならない」と思っていた状況でも、個人再生という選択肢が、未来を変える力になることがあります。

借金が減額され、生活の立て直しに集中できるようになる。マイホームを手放さずにすむ可能性がある。そして何より、自分らしい日常を取り戻すことができるかもしれません。

でも――

「このケースで本当に個人再生ができるのか?」

「住宅ローンがあるけど大丈夫?」

「家計のやりくりに自信がない…」

そんな疑問や不安を抱えていたら、どうか一人で悩まないでください。

法律事務所エソラは、あなたの再スタートを応援します。

あなたの状況に応じて、破産・個人再生・任意整理など、最も適した解決方法をご提案します。

まずは、お気軽にご相談ください。

無料相談はこちら

お電話又はメールフォームからお申込みください